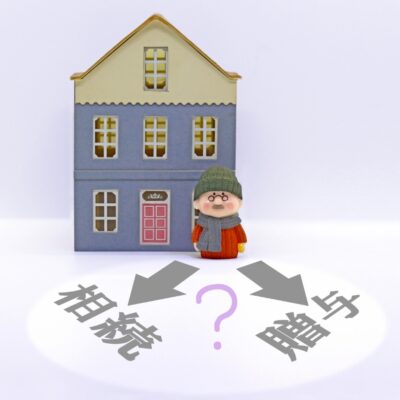

生前贈与は適切に利用すれば節税対策として有効ですが、生前贈与加算に注意が必要です。この制度の対象になってしまうと、相続税の負担が大きくなってしまうかもしれません。

この記事では生前贈与加算とは何か、どんな場合に対象になるのか、対象にならないためには、どうするのがよいかを解説します。

不動産の生前贈与をお考えの方は必ずご確認ください。

生前贈与加算とは?

生前贈与加算とは、死亡する直前、遺贈で財産を取得した場合に、遺贈分を相続材の課税対象として加算することです。生前贈与を利用して遺贈した場合、年間110万円まで本来であれば、贈与税の基礎控除が受けられます。

ただし、生前贈与加算の対象になった場合、上記の控除は受けられず、基礎控除以下であっても加算は避けられません。

遺贈で節税する方法として毎年基礎控除の対象となる110万円まで遺贈する方法があります。しかし、この方法でも生前贈与加算の対象になった場合、これまで遺贈された分が相続財産として加算され、相続税の対象になります。

生前贈与加算の対象となった場合、総額で2500万円まで贈与税が非課税になります。これだけ見ると節税効果があるように見るかもしれません。相続が発生した時に、他の遺産と合算して全て相続税の課税対象になるためです。

合算された結果相続税の基礎控除の金額を超えてしまった場合、超えてしまった金額全てが課税対象になります。

遺贈は節税を目的に行われることもありますが、生前贈与加算の対象になった場合、節税効果は高くはなく、節税という観点ではデメリットが大きいことも多いです。

そのため、遺贈を行う場合は生前贈与加算の対象にならないよう、対策をすることが大切です。

生前贈与加算の対象者

生前贈与加算の対象になる条件としては以下の条件を満たしていることが挙げられます。

・贈与する人が贈与した年の元旦時点で60歳以上であること

・贈与を受ける人の年齢がその年の元旦時点20歳以上であること

・贈与する人とされる人が親子または祖父母と孫の関係であること

・死亡した年から3年までの期間の贈与であること

以上が条件です。そのため、死亡直前の相続は多くの場合で生前贈与加算の対象になります。特に毎年110万円の基礎控除を利用して生前相続をしている場合に注意が必要です。

ただし、対象外になる特例があり、その方法を利用することで、節税効果がある場合もあります。

非課税になる生前贈与とは?

生前贈与加算の対象外となり、非課税になる方法もいくつかあります。意図せず生前贈与加算の対象になると、余分な税金を支払うことになる可能性があるため、これらの精度を利用しうまく相続を行うことが大切です。

贈与税の配偶者控除

贈与税の配偶者控除とは、結婚してから20年以上経過している配偶者に対して不動産や不動産を取得するための金額の贈与を受けた場合に利用できる控除です。

贈与税の課税価格から2000万円が控除されます。こちらであれば生前贈与加算の対象にはなりません。

教育資金贈与

平成25年4月1日から令和3年3月31日までの間に30歳未満の人が教育資金に使うために、金融機関と一定の契約に基づいて、父母や祖父母から金銭または有価証券などを取得した場合に、1500万円まで非課税となります。

参照:国税庁 No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4510.htm

学校の入学金や授業料、塾や習い事なども対象です。定期券なども対象になります。

所得税が1000万円を超える場合など非課税にならないケースもあるため、あらかじめ確認が必要です。

住宅資金贈与

平成27年1月1日から令和3年12月31日の期間、父母や祖父母などから住宅を建てる、またはリフォームするなどの費用に当てるためのお金を取得した場合、非課税限度額までは非課税となります。

限度額は住宅の省エネ性能や契約した日によって最大3000万円までの控除が受けられます。

参照:国税庁 No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4508.htm

ここで控除された非課税額は生前贈与加算の対象外です。

結婚子育て資金贈与

平成27年4月1日から令和3年3月31日までの期間に、結婚に関わる費用に使用することを目的に、20歳以上50歳未満の人が父母や祖父母から金銭や有価証券などを受け取った場合に利用できる制度です。

結婚式の挙式や一定期間内に支払われる家賃や敷金、転居費用、妊娠、出産に関わる費用などが1000万円まで非課税となります。

生前贈与で加算されないためには?

意図せず生前贈与加算の対象になってしまうと、余分な税金を払うことになるため、できるだけ回避したいものです。

生前贈与加算を避けるためにはいくつかポイントがあります。ここで紹介するポイントを抑えることで生前贈与加算の対象になる可能性を下げられるでしょう。

定額贈与を避ける

定額贈与とは、毎年一定額贈与をしている状態のことです。特に生前贈与をする際に、控除の対象内となる年間110万円を毎年受け取る方法があります。これが定期贈与とみなされた場合、生前贈与加算の対象となるかもしれません。

定期贈与とみなされないためには、贈与のたびに契約書を取り交わす、周期を不定期にするなどの対処方法があるでしょう。

また銀行振り込みでないと、税務署から認められない可能性もあります。

死亡直前の贈与を避ける

死亡前3年以内の贈与は、生前贈与加算の対象になるため避けましょう。正確に予測するのは難しいかもしれません。

生前贈与で毎年110万円までの控除を利用するのであれば、ある程度余裕を持って贈与するようにしましょう。節税のためには早め早めに相談することが大切です。

現金手渡しを避ける

生前贈与加算の対象外にするためには、現金手渡しを避けるようにしましょう。生前贈与であることを立証することが難しくなり、税務署から生前贈与だと認められなくなります。この場合は、相続税がそのまま課税される可能性があるため注意が必要です。

生前贈与加算の対象外にするためには、贈与される人が普段使っている銀行口座に振り込みをして贈与します。贈与される人の許可なく口座を作って振り込む場合、税務署から生前贈与だと認められない場合があるため、注意が必要です。

税理士への相談がおすすめ

生前贈与加算の対象になるかどうかは一般の方にとって非常にわかりにくく、意図せず生前贈与加算の対象になってしまうことも少なくありません。また生前贈与を行うことが節税面で最善ではない可能性もあります。

相続方法はそれぞれにメリットとデメリットがあり、その人の状況によってどの方法が最適なのかどうか、一概にいえるものではありません。

「生前贈与加算を避けて贈与したい」「節税のために一番よい方法を知りたい」そのような悩みがあるのであれば、税理士に相談することをおすすめします。

税理士であれば、その人が何をしたいか、財産の状況や家族との関係はどのようになっているか、財産はどのくらいあるのかなどを把握した上で、最適な相続の方法を提案いたします。

まとめ

生前贈与は1年間に110万円までの基礎控除があります。ただし、生前贈与加算の対象になってしまった場合、税金面で大幅に損をしてしまうかもしれません。

そのような状況を回避するためには、加算の対象になっているのが誰かを把握し、余裕を持った生前贈与を行うことが大切です。

この記事を参考に生前贈与加算の対象とならないよう、適切な相続を行うための参考にしてください。

この記事へのコメントはありません。